|

|

|

|

|

BITCOIN -

BUBBEL(?)

(30 november 2017) |

|

Naarmate Bitcoin’s parabolische opmars

onstuitbaar lijkt, is deze hype intussen wereldwijd nonstop in

de spotlight komen te staan. Mij is verweten nooit de crypto’s

te hebben aanbevolen, maar niet zonder redenen. Hoe dan ook

blijken deze vooralsnog in variërend sterke mate het voordeel

van de twijfel te hebben.

Het zijn vooral de jongere generaties die deze nieuwe geldsoort

zonder voldoende kennis van de rol van het geld omarmen. Het

enthousiasme voor Bitcoin wordt toegeschreven aan het relatief

geringe aantal dat wordt uitgegeven. Hoe lang blijft die limiet

onaantastbaar? Bitcoin is geen uitvinding van “onze lieve heer”

maar van mensenhanden maar er kleven meerdere vraagtekens aan.

Producten en diensten worden thans nog nauwelijks in Bitcoin

aangeboden. |

|

|

|

Koopkracht wordt o.m. ontleend aan datgene wat je

verdient plus reserves plus je toekomstige uitkeringen maar ook

aan een significante onderliggende referentiewaarde die de

crypto’s missen. Voorts hebben we het over een ‘cyber currency’.

Wat doe je er mee als het licht uitvalt als gevolg van een

Electro Magnetic Puls (EMP) die thans zowel in de V.S., Rusland,

China en zelfs in Noord-Korea verder wordt ontwikkeld? Spaart

veel verwoestingen maar met groter verlammende gevolgen.

Tenslotte, wil Bitcoin ooit de rol van het interbancaire

fiatgeld overnemen dan zal dat nadrukkelijk in de geldschepping

(kredietsfeer) liggen, het domein van de centrale bank en

overheid. Die “match” is een brug te ver en kan alleen met een

overheid in controle. Intussen verscheen er een druk

bediscussieerde chart die de vele bubbels uit het verleden in

kaart heeft gebracht.

Voor Bitcoin gelden meerdere ‘inconvenient truths’: |

▪

|

Op basis van de prijsdynamiek heeft

Bitcoin alle schijn van een bubbel die wordt veroorzaakt

door extreem hoge verwachtingen zonder een enkele

parameter versus de prijsontwikkeling; zo vormt een

snelle prijsstijging bepaald geen basis voor een

investeringsconcept |

▪

|

Goud en zilver hebben onder de meest

uiteenlopende omstandigheden sinds 5.000 jaar alle

koopkracht”uitputtingsslagen” weten te doorstaan;

Bitcoin is met 13 miljoen bezitters net toe aan 3.000

dagen |

▪

|

Bij afwezigheid van een zichtbare relatie

tussen enige financieel/economische onderliggende

parameter en Bitcoins prijsdynamiek is geen enkele

analist in staat geweest om een fundamentele waardering

van Bitcoin te kunnen onderbouwen; de dagelijkse soms

zeer forse koersuitslagen demonstreren dit gebrek aan

referentie onmiskenbaar |

▪

|

In een bubbel blijkt iedereen te kopen in

de veronderstelling dat elke koper altijd weer nieuwe

kopers vindt met het oogmerk alsnog mee te kunnen

liften; een goed voorbeeld hiervan was de tulpenmanie in

1634/7 toen je aan het eind van de rit voor één tulp

zelfs een knap pand kon kopen of de dotcom bubble

waarbij de NASDAQ in anderhalf jaar tijd op een stand

van 1.500 punten doorstoomde naar bijna 5.200 punten om

vervolgens terug te vallen naar de 1.200 punten |

▪

|

Alle modaliteiten in cyberspace zijn

gevoelig voor hacking dus ook de crypto’s; naar

in de wandelgangen wordt beweerd is de blockchain

technologie voortgekomen uit de schoot van de NASA en

door een anonyme groep onder de naam van Satoshi

Nakamoto (hoe obscuur wil je het hebben?) vervolgens

vertaald naar de praktijk van Bitcoin; je kunt dus het

risico van misbruik niet per sé uitsluiten zo is al

gebleken. |

|

|

Het heeft er alle schijn van dat Bitcoin c.s. het

gevolg en bijproduct is van de voortdurende prijsmanipulaties

van het edelmetaal dat niettemin onder de huidige

marktomstandigheden de barometerfunctie van ons vigerende

monetaire bestel blijft vervullen. Anders zouden “de operaties”

op de Commodity Exchange (COMEX) in New York immers overbodig

zijn!

Gegeven de ervaringen met het edelmetaal kun je er gevoeglijk

van uitgaan dat op goed moment ook Bitcoin zal worden aangepakt,

domweg omdat deze straks zoals het edelmetaal te veel voor de

voeten van het centrale beleid zal gaan lopen. Fed president

Jerome Powell liet intussen weten Bitcoin (nog) niet als een

gevaar te zien gezien de vooralsnog geringe marktomvang. Echter,

de meeste revoluties kenden aanvankelijk ook “een geringe

marktomvang”. Maar intussen heeft de Fed het zelf al over

‘serious financial stability issues’.

Je kunt natuurlijk wel stellen dat ons huidige monetaire systeem

z’n langste tijd gehad heeft en de tijd meer dan rijp is voor

een ander systeem maar dan zal dat systeem tenminste een nieuw

anker- of referentiepunt dienen te bezitten. Bitgold heeft zich

al aangediend.

Op onderstaande bubbel chart met bubbels uit lang vervlogen

tijden blijkt Bitcoin in de zeer korte tijd van haar bestaan

intussen al bijzonder hoog te scoren! De bubbels waren het

gevolg van het feit dat de marktwaarde ‘way out of sinc’ was met

de intrinsieke waarde. |

|

|

|

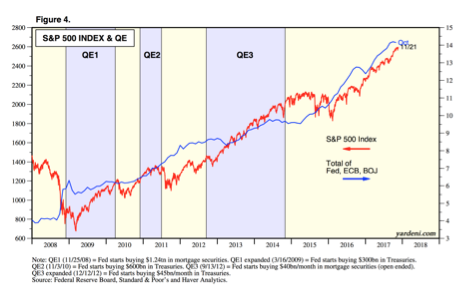

Het is de verdienste van Russisch econoom

Kondratieff (1892 – 1938) geweest om het steeds weer opnieuw

manifesterende gebrek aan realiteitszin binnen het

kapitalistische bestel aan de kaak te stellen. Zo steekt de

irrationele exuberantie van Bitcoin sinds 2010 in dit kader wel

bijzonder schril af tegen de onwaarschijnlijk hoge maar toch

“miezerige” S&P stijging met ca. 190% sinds het Lehman débâcle

in 2008. Was de beursstijging een gevolg van de verruiming van

de geldhoeveelheid (QE) en de opkoop van staatsobli’s om de

financiële ‘comfortzone’ in stand te houden, wat is dan de

verklaring voor de eclatante stijging van Bitcoin? Naast

alternatief voor het gemanipuleerde edelmetaal wordt Bitcoin ook

als alternatief voor het van overheidswege gecontroleerde en

“uitgewoonde” fiatpapier gezien. |

|

|

|

Binnen de boven geschetste context valt er voor

de rol van Bitcoin als signaalfunctie beslist wel iets te

zeggen, zeker als een evidente motie van wantrouwen tegen het

huidige monetaire beleid. De opkomst van de vele alternatieve

cryptomunten (ruim 900 wordt thans gefluisterd) versterkt niet

alleen de geloofwaardigheid maar maakt ook duidelijk dat de

uitgevende partijen er eveneens garen bij spinnen en de

populariteit ervan verder zullen doen opstuwen!

Bitcoin heeft het grote voordeel vooralsnog geen prooi te zijn

van manipulatie van enige centrale bank met een systeembank als

“handlanger” zoals bij goud en zilver het geval is. Je zou

kunnen zeggen dat Bitcoin min of meer de rol van het digitale

goud vervult.

Bitcoin kan dus worden nagegeven dat het geen mogelijkheid biedt

tot het opnieuw “uitwonen” van de koopkracht, geen ‘counter

party risk’ kent en zich vooralsnog buiten “de lange arm” van

enige centrale overheid bevindt. Als zodanig kan het evenals

edelmetaal als ‘sound money’ en niet als ‘easy money’ (fiat

papier) worden aangemerkt. Echter, zonder een degelijk

onderliggend referentiekader dienen de crypto’s juist wel als

fiatvaluta te worden aangemerkt.

Bitcoin heeft het voordeel dat transacties vele malen sneller

verlopen en dat het vooralsnog moeilijker is te confisqueren.

Met een huidige marktwaarde van ruim $175 miljard is Bitcoin

nog slechts een dwerg vergeleken met goud met een marktwaarde

van ca. $7,75 biljoen (12 nullen). Evenals edelmetaal ga je

Bitcoin met de huidige ‘cost of opportunity’ liever niet

besteden aan consumptieve uitgaven.

Gezien de manipulaties van het edelmetaal lijkt de weg

vrij voor toenemende belangstelling voor de virtuele crypto’s

zolang er “van bovenaf” niet wordt ingegrepen. Als het zover is,

zal deze ingreep vooraf waarschijnlijk niet worden aangekondigd.

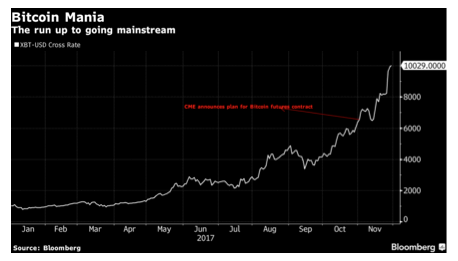

Intussen blijken er bij de CME Group (Chicago Mercentile

Exchange) plannen te bestaan om op korte termijn een Bitcoin

Futures contract te lanceren gebaseerd op de CME CF Bitcoin

Reference Rate, een éénmaal per dag middels een dagelijks uit te

brengen ‘fixing’ om 4 uur ‘s middags (London time), dus via een

soortgelijk gecentraliseerd clearing mechanisme. Hiermee zouden

speculanten kunnen anticiperen/wedden op een positieve alsook

negatieve trend, zonder een Bitcoin in handen te hebben. Dit

vraagt om een zware regulering daar anders de verliezen te sterk

zullen oplopen. Gezien de stijgingspotentie zou het aantal

shorts het aantal longs gemakkelijk kunnen overstijgen. Bij een

efficiënte regulering zal het risico afnemen. Anderzijds, als

het zover is zal Bitcoin vanaf dat moment op dezelfde wijze

slachtoffer kunnen worden van prijsdruk zoals dat sinds 2011 met

het edelmetaal het geval is.

De Britse Financial Times verwacht in dat geval een behoorlijke

terugval zoals dat is gebeurd op de Japanse beurs in de jaren

’80 toen er optiecontracten werden geïntroduceerd op een moment

dat de Nikkei boven de 40.000 punten stond en dat niveau nooit

meer heeft weten in te lopen. Het zelfde lot gold de Amerikaanse

hypotheekmarkt toen daar in 2006 de risico’s van de subprime

hypotheken en de zgn. mortgage backed securities in derivaten

werden “geaccommodeerd” en grote ‘negative bets’ werden

geplaatst met alle gevolgen van dien. Als Bitcoin c.s. dezelfde

kant uitgaat als goud in een ratio van 92 op 1 (zoals op de

COMEX) dan betekent zulks dat hiermee opnieuw de basis wordt

gelegd voor een “subversieve” gefingeerde

marktprijsafspiegeling.

Zolang we al te maken hebben met een bond bubbel, die vooral

door de Duitse conservatieve politici alsmede door de Duitse en

Nederlandse bankpresident wordt verfoeid ……….. |

|

|

|

alsmede een beursbubbel die met name door de Fed

en ook door de BoJ (zelfs via aandelen opkoop) wordt gevoed,

|

|

|

|

luidt tevens de vraag wat er dan voor de Bitcoin

bubbel in het verschiet ligt, eigenlijk in het verlengde van de

mondiale monetaire systeem bubbel? |

|

|

|

Nobelprijswinnaar professor Joseph Stiglitz liet

op 29 november in een TV interview met Bloomberg weten: ‘Bitcoin

should be outlawed because of its potential for circumvention

and as it does not serve any socially useful function’. Hij legt

hiermee weliswaar de vinger op de wond van de omzeiling van het

monetaire bestel maar anderzijds mocht de blockchain valuta het

voortdurend uitwonen van onze koopkracht in de toekomst kunnen

uitbannen dan heeft dit wel degelijk een sociaal nuttige

functie. Overigens, bij de herinvoering van een Gouden Standaard

bereik je precies hetzelfde effect.

Dat er iets moet gebeuren laat onderstaand veelzeggend bericht

zien opgetekend uit ZeroHedge daterend van maart j.l. met een

‘grimas’ naar de U.S. credit card. |

|

|

|

Noot: deze balans is dit jaar al weer met 5%

gegroeid!

Het zal uiteindelijk gaan om het verkrijgen van de controle over

het totale in- en uitgaande crypto transactieverkeer via

wetgeving en regulering. Bij uitblijven hiervan zullen we in de

toekomst wellicht te maken krijgen met de meest disruptieve

monetaire ontwikkeling aller tijden temeer daar we nog maar in

het crypto voorportaal staan. In dit opzicht lijkt de ‘lead’ in

China te liggen daar bijna 85% van het huidige handelsvolume in

crypto’s uit China stamt. Meer dan in elk ander land geldt daar

het grootste wantrouwen jegens “de fiatpapierwinkel” maar dat

geldt in wezen voor geheel Azië al sinds mensenheugenis.

NB.

investeren in crypto’s heeft niets te maken met beleggen maar

puur met speculeren en in actieve vorm is het zaak er voor te

zorgen de inzet zo snel mogelijk veilig te stellen zodat je met

“het restant” effectief nooit je nestei kunt verliezen!

Robert Broncel

Copyright, 30 november 2011

PS. deze column wordt mede verstuurd aan

bankpresident Klaas Knot van DNB. |

|

|

|

|

|

|

|

|

|

|

|

|